Ist der Boden wirklich drin?

Der Ölpreis hat in den vergangenen Tagen einen fulminaten Anstieg erlebt. Innerhalb der letzten 6 Wochen stieg der Kurs um über 55% (!) von 27 USD auf 42 USD. Viele Analysten haben in der Vorwoche bereits eine erfolgreiche Bodenbildung, bzw. Doppelbodenformation ausgerufen und gehen nun von nachhaltig steigenden Preisen aus. Ein echter Trendwechsel hätte eingesetzt und Öl (WTI) sei bereits wieder auf dem Weg zu 100 USD plus. Vergleicht man dies mit unserer Analyse aus der Vorwoche, befinden wir uns in der bekannten "Schatz, wir müssen reden!" Situation. Und auch auf die Gefahr hin uns zu wiederholen: Nein, wir sehen immer noch keine nachhaltige Trendwende bei Öl (WTI), sondern lediglich eine Korrektur im Abwärtstrend. Bitte sehen Sie sich das Artikelbild an. Man kann darauf einen Öltanker erkennen. Insgesamt besteht die Welthandelsflotte dieser Gattung aus ca. 2.600 Schiffen. Die größten davon, sogenannte Supertanker, haben eine Länge von bis zu 450 Metern und ein Gesamtgewicht von mehr als 400.000 Tonnen. Dies entspricht 10.000 großen 40-Tonnen LKW's. Ein Supertanker kann über eine halbe Milliarde Liter Rohöl transportieren- ein einziges Schiff! Doch was passiert wenn niemand die Ladung haben möchte?

Die Rohöllager sind zum Bersten voll

Allein die US-amerikanischen Öllager haben einen derzeitigen Füllstand von 95-97%. Doch "gefracked" wird weiterhin. Zwar hat die Fracking-Industrie bereits zahlreiche Pleiten und Entlassungen erlebt, dennoch bäumen sich die mittleren und größeren Unternehmen ein letztes Mal auf. Ihre Kredite sind in schwindelerregende Höhe gestiegen und könnten eine Welle an Bankenpleiten auslösen. Die meisten Unternehmen stehen mit dem Rücken zur Wand und versuchen durch Kosteneinsparungen und enorme Förderraten Pleiten abzuwenden. Die Saudis sind noch nicht ganz am Ziel, die US-Fracking-Industrie mit Dumping-Preisen endgültig in den Ruin zu treiben. Doch das Abschwächen der Weltkonjunktur und die niedrigen Ölpreise kommen auch Saudi Arabien teuer zu stehen. Der Hahn muss offen bleiben. Wenn der Preis zu niedrig ist, muss eben die Menge gesteigert werden. Genau dies führt zum wirtschaftlichen "Öl-Krieg", in dessen Mitte wir uns im Moment befinden. Der Nahe Osten und große Förderländer wie z.B. Russland haben sehr billige Fördermethoden- sie pumpen einfach. Im Januar hat Saudi Arabien mit knapp 310 Millionen Barrel pro Monat einen neuen Förderrekord aufgestellt. Dies setzt die Frackingindustrie weiter unter Druck, da die Fördermethode sehr viel teurer ist und ein so niedriges Preisniveau mittelfristig die gesamte Branche auslöscht. Und doch ist die Schlussfolgerung eindeutig: Die Welt ersäuft im Öl! Am Suez-Kanal warten(!) vollgeladene Tanker bereits auf höhere Preise und Käufer. Einige davon haben bereits eine Liegezeit von fast einem Monat. Auf zerohedge können Sie einen sehr guten Artikel dazu lesen:

Und es kommen immer noch mehr Tanker! Früher oder später werden sie verkaufen müssen und das Überangebot legt erneut deutlich zu. Dies ist auch der Grund warum manche Analysten von einem negativen Ölpreis sprechen. Wenn alle Lagerkapazitäten ausgeschöpft sind und trotzdem weiter auf hohem Niveau gepumpt wird, möchte niemand mehr das überschüssige Öl haben. Die Kosten für neue Lagerkapaziäten übersteigen damit den Wert des Öl's und sorgen theoretisch für einen negativen Ölpreis.

Es gibt im Moment keinen fundamentalen Grund (außer einen großen Krieg im Nahen Osten), der für einen steigenden Ölpreis spricht. Wenn wir den Ölpreis technisch betrachten, durch unsere Chartanalyse und unser Zyklen-Modell, sieht die aktuelle Situation wie folgt aus:

Hartnäckige Widerstände

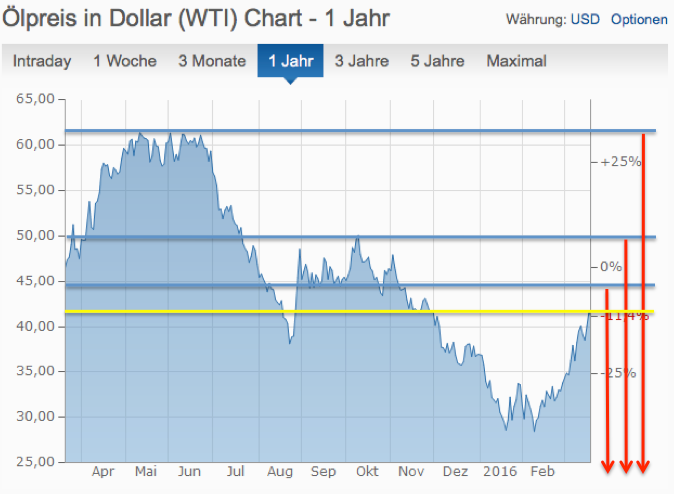

Unser Primärszenario ist ganz klar ein Korrekturhoch zwischen März und Mai. Wir waren bisher von einem Korrekturhoch im März ausgegangen. Die Kraft der Anstiegsbewegung sollte jedoch nicht unterschätzt werden und könnte einen weiteren deutlichen "Short-Squeeze" auslösen. Allerdings ist es kein MUSS! Die gelbe Linie markiert die Widerstandszone bei 42 USD, welche wir letzten Freitag getestet haben. Dort pralllte Öl deutlich ab und schloss knapp 1 USD tiefer im Bereich 41 USD. Für die kommende Woche erwarten wir zunächst eine Fortsetzung des Rückgangs bis 39 USD, max. 37 USD. Dort wird sich zeigen ob Öl seinen Kursanstieg fortsetzen kann. Die nächsten Ziele wären dann 45 USD, bzw. 50 USD. Kommt es zu einer extremen Übertreibung, könnte auch die Region bei 62 USD erneut angelaufen werden (unwahrscheinlich). Die Hauptunterstützung liegt im Bereich 34 USD. Unterschreiten wir diese, geht es ziemlich sicher direkt Richtung neuer Tiefs.

Die Chance, dass es in den nächsten zwei Wochen zu einen Abfall unter 34 USD kommt liegt bei 50%. Die anderen 50% liegen bei einer Fortsetzung der Aufwärtskorrektur Richtung 45 USD und 50 USD. Fakt ist, was stark steigt fällt auch wieder. Daher ergeben sich in den nächsten Wochen hervorragende Short-Gelegenheiten im Ölmarkt. Wir haben unsere Shortposition mit den jüngsten Anstiegen nochmals vergrößert. Dieser Trade ist ultrariskant, weshalb wir einen Rückgang nächste Woche evlt. zu einem Teilausstieg nutzen werden. Öl ist schwer berechenbar und wir wollen die Position nicht bis 50 USD weiter aufstocken und durchhalten. Der übergeordnete Trend ist für uns klar, allerdings spielt das Timing beim Trading die entscheidende Rolle.

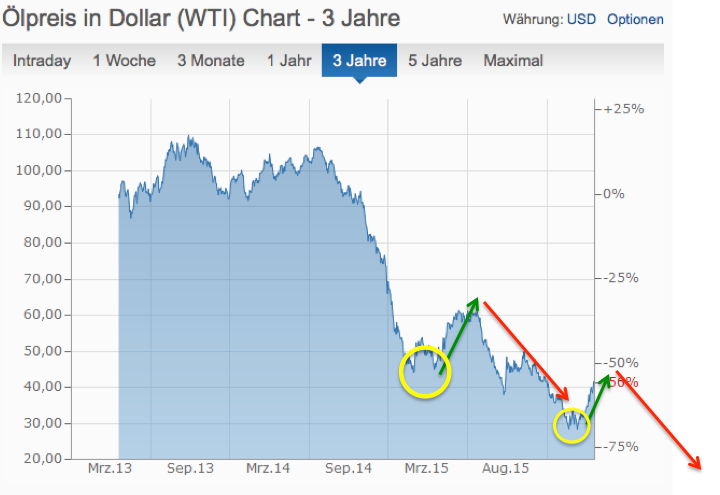

Im Jahr 2015 hatten wir überdies eine ähnliche Situation im Ölmarkt (siehe Grafik unten). Eine Vielzahl der Marktteilnehmer hatte einen Boden, ein Doppeltief (gelb) ausgerufen und sprach bereits von einer Rallye (grün) zu neuen Allzeithochs. Anschließend kam es erneut zu einem starken Kursverfall und unser empfohlenes Faktor-Zertifikat (ISIN: DE000CB0NR29) legte eine Performance von 2.500% binnen 4 Monaten hin.

*Die Veröffentlichungen auf dieser Seite stellen keine individuelle Wertpapier-, Vermögens- und Anlageberatung und auch keine Empfehlung zum Erwerb, Kauf bzw. zur Zeichnung des betreffenden Wertpapiers oder sonstiger Finanzinstrumente dar.